Kur Risklerinden Firmamızı Nasıl Korumalıyız

Özellikle son dönemde önem kazanan şeylerden bir tanesi, firmaların döviz artışının getireceği etkiyi nasıl tolere edeceğidir.

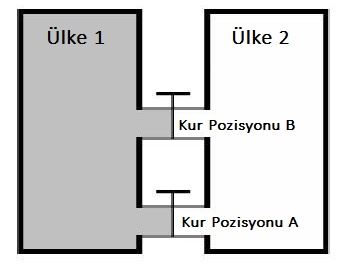

Döviz kurlarını, ülkeler arasındaki ticaretin bağlantı kapıları olarak düşünmek gerekir. Fizikteki birleşik kaplar yasasındaki kaplar ülkeler, bu kapları birleştiren bağlantılar ise döviz kurlarıdır.

Bir kabın içindeki su, bağlantı seviyesine gelene kadar kabın içinde kalır, bağlantı noktasına geldiğinde diğer kaba sızmaya başlar. Dış ticarette bunun anlamı; bir ülkenin ürettiği herhangi bir ürün, özelliklerine göre başka ülkelerde bulunan bir üründen daha uygun fiyatlı ise bu ürünün ihracat imkanlarının açılacağıdır. Aynı şekilde bir ülkede üretilen ürün ile aynı kalitedeki bir başka ürün ithalat yolu ile daha uygun fiyata geliyor ise serbest piyasa oyuncuları bunu fark edip bir yolunu bulup bu ürünü ithal edeceklerdir.

Bir kabın içindeki su, bağlantı seviyesine gelene kadar kabın içinde kalır, bağlantı noktasına geldiğinde diğer kaba sızmaya başlar. Dış ticarette bunun anlamı; bir ülkenin ürettiği herhangi bir ürün, özelliklerine göre başka ülkelerde bulunan bir üründen daha uygun fiyatlı ise bu ürünün ihracat imkanlarının açılacağıdır. Aynı şekilde bir ülkede üretilen ürün ile aynı kalitedeki bir başka ürün ithalat yolu ile daha uygun fiyata geliyor ise serbest piyasa oyuncuları bunu fark edip bir yolunu bulup bu ürünü ithal edeceklerdir.

İç piyasaya giren bu ürün, bir süre sonra iç piyasadaki imalatçıların maliyetlerini düşürecek önlemler almasına sebep olacak, aynı şekilde yurt dışındaki bu ürünü üreten firma, talep yoğunluğu nedeni ile satış fiyatlarına ufak zamlar yapacak, bir süre sonra ürünün pazarı ve fiyatları oturacaktır

İç piyasaya giren bu ürün, bir süre sonra iç piyasadaki imalatçıların maliyetlerini düşürecek önlemler almasına sebep olacak, aynı şekilde yurt dışındaki bu ürünü üreten firma, talep yoğunluğu nedeni ile satış fiyatlarına ufak zamlar yapacak, bir süre sonra ürünün pazarı ve fiyatları oturacaktır

Hatırlarsanız Çin pazarının Dünya’ya açılması ile uygun fiyatlı Çin ürünleri tüm Dünya’yı sarıp ülkelerdeki imalatçıları darmaduman etmişti. Ama Çin, Dünya bileşik kaplarına neredeyse entegre oldu ve artık pek çok sektörde Çin baskısından söz edilmiyor.

Bu nedenle sadece ithalata dayalı veya sadece ihracata dayalı olan iş modelleri en tehlikeli modellerdir ve döviz piyasalarının volatilitesinin bu derece yüksek olduğu böyle dönemlerde birleşik kaplar bağlantılarını bir başka seviyeye taşıdıklarından iş modelleri bir anda çöküşe uğrayabilir.

Önceki dönemlerde defalarca başımıza gelmiş olan bu tür krizlerin neticesinde pek çok karlı ve sağlıklı firma iş hayatına veda etmiştir. O dönemlerde çıkartılan kanunlar ile döviz girdisi olmayan firmaların döviz ile borçlanmalarının önüne geçilmiştir.

Ancak bir firmanın döviz girdileri, sadece aldığı döviz kredileri ile sınırlı değildir. İthalat yapan bir firmanın yurt dışı borçları, imalat yapan bir firmanın imalatında kullandığı ithal girdiler, dövizle ödediği kiralar, ücretler, enerji maliyeti, turizm firmalarının yabancı turist gelirleri, ihracat gelirleri olan firmaların ihracat gelirleri gibi pek çok görülen veya görülmeyen kur etkileri yaşıyoruz.

Ne Yapmalıyız ?

İlk yapılması gereken şey firmanızın kur riski matriksini (haritasını) çıkartmaktır.

İç piyasada ikame mallar bulunabilen piyasalarda sadece ithalat üzerine kurulacak iş modelleri kısa vadede para kazandırabilir ancak uzun vadede kalıcı olamayacakları kesindir.

Aynı şekilde tamamen ihracata dayalı (tekstil-konfeksiyon sektörümüzün bir kısmı) da oldukça riskli alanlardır. Böyle bir iş modelinin içinde yer alıyorsanız ürün ve pazarlarınızı düşük karlılığa bakmadan başka alanlara da yayabilmeniz gereklidir.

Genelde firma yönetimleri karlı oldukları alanlardaki oranların altında gördükleri alanlara yatırım iştahı göstermezler, tam tersine daha fazla karlılık gördükleri alanlara girmeye çalışırlar. Bu durumda kur risklerini yeterince elimine edemezler. Örneğin iç piyasaya yönelik imalat yapan bir firma iç piyasada % 30 kazanırken % 10 kar marjı ile ihracat yapmaya sıcak bakmayabilir. Başka bir firma, ithal ettiği ürünlerin dağıtımından % 30 kazanıyorsa, bunun yanında % 10 kar ile satma imkanı olan iç piyasa ürünlerini görmezden gelmektedir.

Her firmanın kur risklerinden korunmak için yapması gereken ilk şey, döviz girdileri ve çıktılarını eşitlemektir

Kur risklerinden koruma sistemi, daha fazla kar etmek üzerine değil uzun vadede daha kalıcı olma stratejisine dayalıdır. Uzun vadeli firma risklerini elimine eder. Elindeki parasını sadece altına veya sadece dövize veya sadece borsaya yatırmak yerine hepsinden bir paket yapmak ve büyük oynamalarda +/- lerin birbirini telafi etmesi sistemi üzerine kuruludur.

Firma risk matriksini yapmadan önce kısaca bilançonun ne olduğunun üzerinden geçelim;

- Bilanço, bir firmanın tek bir kur üzerinden o andaki durumunu gösteren bir denklik tablosudur.

- Bilanço, Eldeki değerler+Alacaklar = Sermaye+Borçlar dengesine dayalıdır.

- Bu denkliğin sol veya sağ tarafında oluşan her artış firmanın büyüdüğünü, yani kar ettiğini göstermekte her azalış ise firmanın küçüldüğünü, yani zarar ettiğini göstermektedir. İki ayrı dönem birbiri ile kıyaslandığında firmanın o arada yapmış olduğu kar veya zarar ortaya çıkar.

- Ancak bilançolar firmaların kur risklerini gösteremezler. Kurların değiştiği dönemlerde İş modelinin özelliğine göre firmanın olduğundan daha karlı veya zararlı görünmesine de sebep olabilirler.

Firma Kur Risk Matriksi Nedir

Bir firmanın hem bilançosunun hem de gelir tablosunun döviz cinsinden denkliğinin çıkartılmasıdır.

Şöyle ki;

Kur Riski Bilançosu

- Eldeki değerler TL + Alacaklar TL = Borçlar TL

- Eldeki değerler $ + Alacaklar $ = Borçlar $

- Eldeki değerler € + Alacaklar € = Borçlar €

Üstteki denkliğe göre para birimleri birbirine eşitlenmiyorsa döviz kuru riski taşıyorsunuz demektir. Örneğin üstteki denklikte alacağı TL ama borcu € olan bir firmanın ithalat firması olduğu gayet net anlaşılacaktır ve en küçük bir döviz artışında alacakları o kadar eriyecektir.

Firma Kur Risk Matriksinin bir diğer unsuru ise Kur Riski Gelir Tablosu’nun oluşturulmasıdır.

Bu tablo, alış ve satış işlemlerinin hangi döviz cinsinden yapıldığını göstererek ne kadar satışınızın ihracata yönelmesi veya ne kadarlık alımınızın ithal ürünler yerine iç piyasa ürünlerine yönlenmesi gerektiğini size gösterecektir.

Firma Kur Riski Gelir Tablosu

- Satışlar TL+USD+Euro

- Satışların Maliyeti TL+USD+Euro

- Satılan Hizmetin Maliyeti TL+USD+Euro

- AR&GE Giderleri TL+USD+Euro

- Pazarlama Satış Dağıtım Giderleri TL+USD+Euro

- Genel Üretim Giderleri TL+USD+Euro

- Genel Yönetim Giderleri TL+USD+Euro

- Diğer Gelirler TL+USD+Euro

- Diğer Giderler TL+USD+Euro

- Brüt Kar TL+USD+Euro

Yukarıdaki tabloda eğer son satırdaki brüt kar içindeki para cinsleri birbirine eşit ise en ideal kur riski korumasından söz edilebilir. Ancak bu elbette en ideal durumdur ve pratikte uygulanması çok zor olabilir. Her firmanın kendi iç dinamiklerine göre risklerin sıfırlanması değil ancak en yüksek karlılık noktasında minimuma indirilmesi daha akıllıca olacaktır.

Bunu bir örnek ile anlatmak gerekirse;

Aşağıda bir firmanın gelir tablosu bileşenleri değişik para cinslerinden çıkartılmıştır. Firmanın ağırlıklı olarak USD ve Euro bazlı mal aldığı ve iç piyasada TL ile sattığı görülmektedir. Euro ve USD kolonları, nominal değer olarak değil TL karşılıkları olarak gösterilmiştir.

Bu firmanın satışlarının sadece % 3 ü ihracata yöneliktir (100+10/3510) Bu model şu anda % 8 para kazanmakta olan karlı bir modeldir.

| Gelir Tablosu | TL | USD | EUR | TOPLAM | |

| Satışlar | 3.400 | 100 | 10 | 3.510 | |

| Satışların Maliyeti | 400 | 1.000 | 1.100 | 2.500 | |

| Satılan Hizmetin Maliyeti | 300 | 0 | 0 | 300 | |

| AR&GE Giderleri | 50 | 0 | 0 | 50 | |

| Pazarlama Satış Dağıtım Giderleri | 100 | 20 | 5 | 125 | |

| Genel Üretim Giderleri | 50 | 0 | 0 | 50 | |

| Genel Yönetim Giderleri | 100 | 0 | 0 | 100 | |

| Diğer Gelirler | 50 | 0 | 0 | 50 | |

| Diğer Giderler | 50 | 0 | 0 | 50 | |

| Brüt Kar | 2.300 | -920 | -1.095 | 285 | 8% |

Piyasalarda kurların bir anda % 10 yükselmesi ile matriks aşağıdaki şekilde değişecektir. Firmanın bu döviz artışını iç piyasada fiyatlara yansıtamadığı durumdan söz ediyoruz. Firma konusunda monopol ise ve döviz artışını hemen fiyatlarına yansıtıbiliyorsa problem yoktur.

Böyle bir durumda, aşağıda modelin bir anda % 8 kardan % 3 zarar noktasına geldiğini görebiliriz.

| Gelir Tablosu (Döviz % 10 Artarsa) | TL | USD | EUR | TOPLAM | |

| Satışlar | 3.400 | 110 | 11 | 3.521 | |

| Satışların Maliyeti | 600 | 1.100 | 1.210 | 2.910 | |

| Satılan Hizmetin Maliyeti | 300 | 0 | 0 | 300 | |

| AR&GE Giderleri | 50 | 0 | 0 | 50 | |

| Pazarlama Satış Dağıtım Giderleri | 100 | 22 | 6 | 128 | |

| Genel Üretim Giderleri | 50 | 0 | 0 | 50 | |

| Genel Yönetim Giderleri | 100 | 0 | 0 | 100 | |

| Diğer Gelirler | 50 | 0 | 0 | 50 | |

| Diğer Giderler | 50 | 0 | 0 | 50 | |

| Brüt Kar | 2.100 | -1.012 | -1.205 | -117 | -3% |

Pratikte bu denklik nasıl yapılacak;

- Bir imalat firması iseniz ve girdilerinizin bir kısmı ithal ürünlerden oluşuyorsa, o kadarlık bir ihracat potansiyeli geliştirmeniz veya bazı ürünlerinizi iç piyasaya TL değil döviz ile satmanız

- İhracata dayalı bir gelir sisteminiz varsa, giderlerinizin de o kadarını aynı döviz üzerinden yapmaya çalışmanız. Örneğin kiranız, maaşlarınızın bir kısmı, danışmanlıklar türü bazı giderlerinizi aynı döviz ile yapmanız

- Ağırlıklı ithal ürün satıyorsanız ürününüzü döviz ile satarak tahsilat günündeki kura dengelemeniz

- Bir otel işletmecisi iseniz döviz girdilerinizi kontrol etmeniz, karşılığında o kadarlık döviz çıktısı oluşturmanız. Örneğin gelirlerinizin 100 birimlik kısmı USD cinsinden ise maaşlarınızın da 100 birimlik kısmını USD yapmanız. Bu tüm maaşlar da olabilir sadece yönetici maaşları da olabilir.

Firmanın performans yönetimi hangi para cinsinden yapılmalıdır ?

Elbette Türkiye’deki firmalar TL ile raporlama yapmak durumundalar. Ancak gelirlerinin % 60 veya fazlası başka döviz cinslerinden gelen firmaların, yönetim raporlamalarını o döviz cinsi üzerinden yapmalarında büyük yarar vardır. Bu sayede gerçek karlılığa daha çok hakim olabilirler.